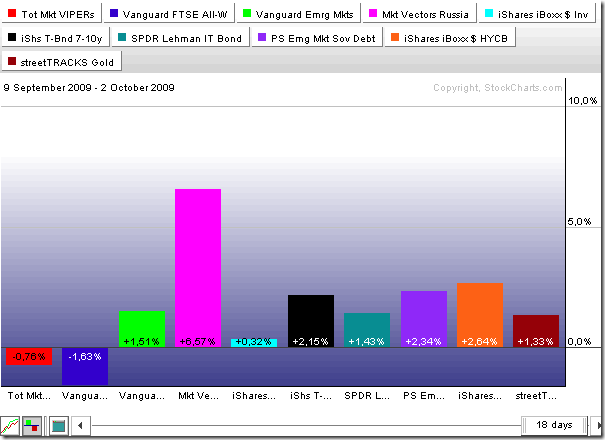

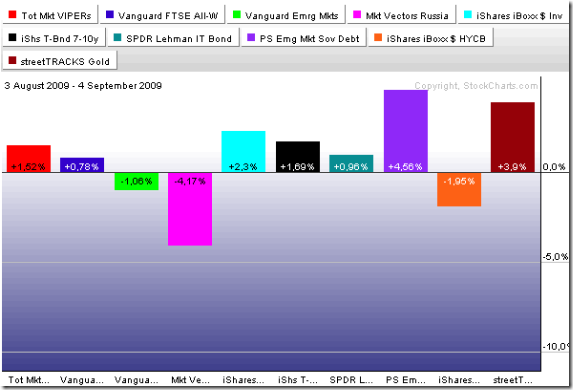

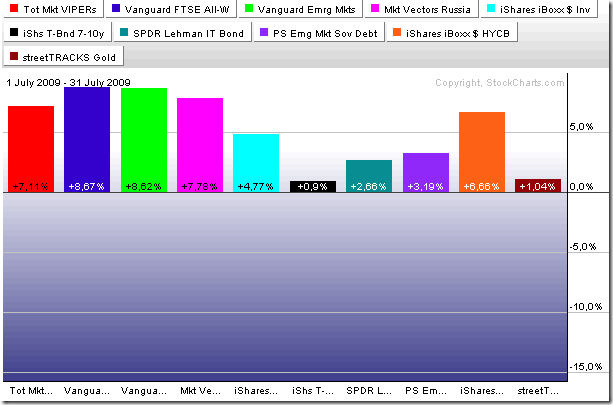

В этот раз пытаюсь наверстать упущенное, а потому публикую сразу мой реальный портфель и обзор рынка. По традиции, сначала — динамика биржевых фондов, представляющих основные классы активов за прошедший месяц (некалендарный, разумеется):

Слева направо: американские акции (VTI), развитые рынки, исключая США (VEU), развивающиеся рынки (VWO), Россия (RSX), американские корп. облигации инвестиционного уровня (LQD), гособлигации США с защитой от инфляции (TIP), гособлигации развитых стран, исключая США (BWX), гособлигации развивающихся стран (PCY), высокодоходные (высокорисковые) облигации компаний США (HYG), золото (GLD). Последний фонд был явным фаворитом месяца.

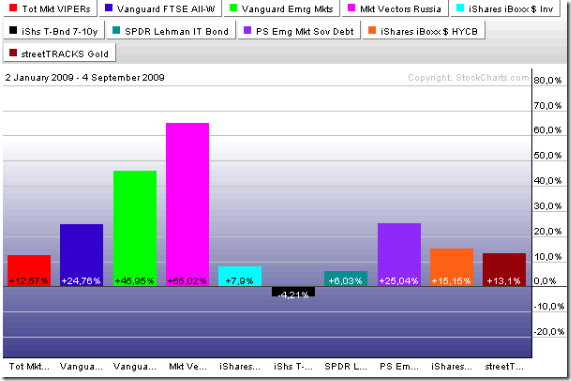

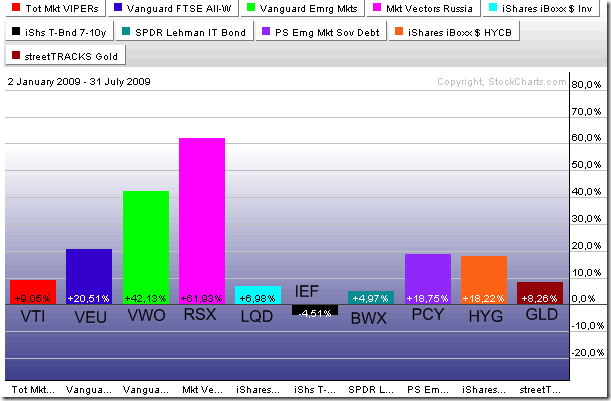

Далее, те же “лица” с начала года:

Судя по этой картине, в моде — риск и проинфляционная тема. Другое название картинке: «Россия — вперёд!».

Облигации / процентные ставки / инфляция / риск

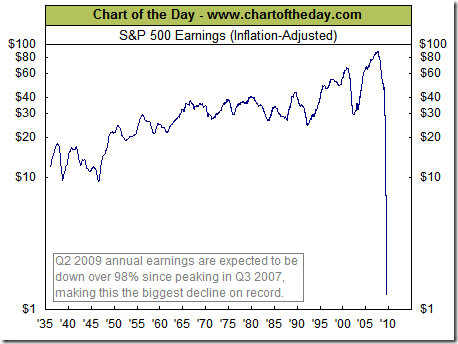

Ставки по-прежнему низкие. Федрезерв очень осторожен с намёками на возможное повышение (хотя некоторые ЦБ развитых стран уже начинают повышать ставки). Проценты по 3-месячным казначейским векселям США «надёжно» ушли ниже своих трендовых значений. Впрочем, более «долгие» выпуски начинают «хотеть» большую доходность. С другой стороны, рост пока незначительный: ставка по 10-летним бумагам всё ещё ниже максимумов июня и августа. Таким образом, рынок облигаций крайне неохотно «голосует» за инфляционный сценарий. Дефляционные настроения ещё сильны.

Золото «жирует» на падении доллара, впрочем, более широкие корзины товарных фьючерсов растут более умеренно.

Привлекательность рисковых эмитентов уже не так очевидна, как в октябре.

Источник: http://stockcharts.com/

Что касается портфеля автора, то по состоянию на 13 ноября он выглядел так:

| Наименование позиции | % факт |

| 7-10-летнии казначейские обязательства правительства США (IEF) | 4% |

| Акции США: Vanguard Total Stock Market ETF (VTI) | 4% |

| Акции Emerging Mkts: Vanguard Emerging Markets ETF (VWO) | 5% |

| Акции США (мал. кап. «стоимости»): Vanguard Small-Cap Value ETF (VBR) | 1% |

| Золото (GLD) | 5% |

| Иностран. Гособлигации развитых рынков (OIBAX) | 5% |

| Иностран. Гособлигации развивающихся рынков (PCY) | 4% |

| Казначейские обязательства правительства США с защитой от инфляции (TIP) | 4% |

| Долл. депозиты | 32% |

| Руб. депозиты | 4% |

| Евро депозиты | 15% |

| Росс. Корп. Облигации, руб | 3% |

| ЗПИФы росс. недвижимости руб | 15% |

| ИТОГО | 100% |

Прирост с 9 октября — 3,1%. Помогли золото, акции развивающихся рынков, вновь приобритённые в портфель, и облигации с защитой от инфляции (фонд TIP). Последние отражают голоса за ожидаемую инфляцию, при этом избегая рисков, присущих акциям и золоту. «Тормозят» портфель депозиты в иностранной валюте и ЗПИФы недвижимости.

Недавние комментарии